机器视觉指一种应用于工业和非工业领域的硬件和软件组合,它基于捕获并处理的图像为设备执行其功能提供操作指导。因此,成像和图像处理分析是机器视觉两大主要构成部分。继续拆分机器视觉系统,可知其最重要的包含光源及光源控制器、镜头、相机、视觉 控制管理系统(视觉处理分析软件及视觉控制器硬件)等。机器视觉的成像功能部分由光源及光源控制器、镜头、相机等硬件构成;对形成的图像做多元化的分析处理、输出分析结果至智能设备的其他执行机构的工作交给了视觉控制系统。

机器视觉行业产业链主要由上游零部件、中游装备及下游应用市场构成。上游的零部件通常包括光源、工业镜头、工业相机、图像采集卡、软件及算法平台,其中工业镜头、 相机、采集卡、软件算法平台等关键软硬件是机器视觉的关键价值组成部分。全球市场中,康耐视(Cognex)及基恩士(KEYENCE)有着深厚的技术支撑,占据市场占有率较大,属于行业内领先企业。《中国工业机器视觉产业高质量发展白皮书》提到,我国品牌奥普特 近年来在上游零部件的制造上也逐步发力,成为国内市占率最高的公司。

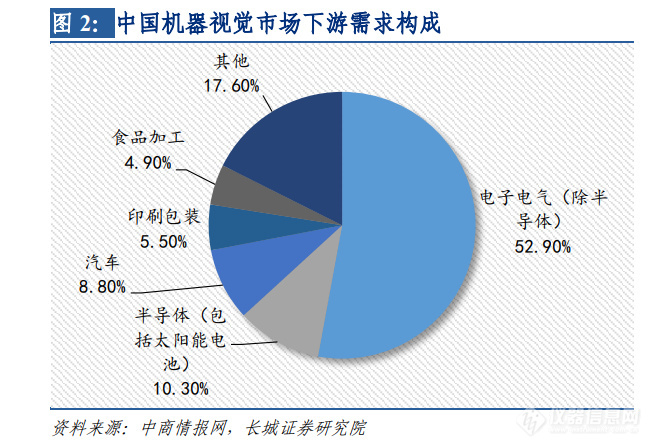

行业中游中的装备协助企业对产品做引导、识别、检测、测量及其他人机一体化智能系统相关应用。这些装备随即可大范围的应用于电子及半导体制造、餐饮、汽车、制药等下游市场。 根据中商情报网数据,我国机器视觉下游需求市场一半以上由电子电气构成,占比 52.90%, 其次为半导体,占比 10.30%。除此之外,应用比较广泛的下游市场还有汽车、印刷包装、 以及食品加工,分别占比 8.80%、5.50%、4.90%。

机器视觉的系统成本由零部件制造、软件开发、组装集成以及维护过程产生的成本构成, 其中以零部件为主要构成部分,占据的百分比接近所有成本值的一半。零部件生产和软件开发是上游企业的核心经营事物的规模,二者合计占比高达80%。

机器视觉行业自 1959 年起开始萌芽,神经生理学家 David Hubel 和 Torsten Wiesel 研究视觉皮层神经元的核心反应特性,同年 Russell 研制了一台可以把图片转化为被二进制机器所理解的灰度值的仪器;1969 年,贝尔实验室成功研制出了 CCD 传感器(电荷耦合器件图像传感器),可以直接把图像转换为数字信号并储存到电脑中参与计算与分析,奠定了机器视觉基石。 90 年代中后期开始,中国开始在机器视觉领域进行探索,开始在航空、航天、军工、及 高端科研(天文、力学研究)等核心机构及行业应用。1998 年我国开始引进机器视觉系统。 目前机器视觉已达到了产业高质量发展阶段,应用和算力的提升共同促进机器视觉产业高质量发展, 各大生产领域纷纷布局于机器视觉产业。

机器视觉相较于人眼视觉有较多优势,如在观测精度方面,机器视觉具备更细致的观测能力,可观测至微米级的目标;在观测速度方面,机器视觉快门速度可达 10 微秒左右, 使其具有高速且稳定的分析处理图像的能力。除此之外,机器视觉系统在感光范围、对环境的要求、效果客观性及可靠性方面均强于人眼视觉,这也是机器视觉大范围的应用的重要原因。

根据中国机器视觉产业联盟(CMVU)发布的《中国工业机器视觉产业高质量发展白皮书》,2015 年至 2021 年我国工业机器视觉市场规模由 64.23 亿元增至 165 亿元,CAGR 为 17.03%, 其中 2021 年同比增长 10%。2020 年之前,我国机器视觉市场中国外品牌的份额高于国内品牌;2020 年上半年疫情对国外产品影响较大,CMVU 数据显示上半年销售额同比下降 50%,而我国自主品牌产品应对较好,销售额同比下降 12%左右。2020 年全年国内品牌 销售额为 77 亿元,超过了国外品牌的 73 亿元。我国机器视觉相关品牌正在慢慢地崛起, CMVU 预测 2022 年国内机器视觉品牌市场规模将达 100 亿元,国外品牌 80 亿元。

我国自 1998 年开始引入机器视觉系统以来,参与机器视觉产业高质量发展的企业逐年增长。根据企查查中得到的数据,2010 年至 2019 年每年新增行业内相关企业呈现逐年增长的趋势, 到达 2019 年时,当年新增机器视觉企业数已达 819 个,达到近年来新增值的顶峰。2020 年以来,受疫情影响以及行业内集中度的提升,每年新增企业数逐渐放缓,2021 年共计 新增 278 家机器视觉相关企业。

1.2 国家政策推动机器视觉发展,机器人技术结合高端装备制造助力行业进步

机器视觉是与工业应用结合最为紧密的人工智能技术,在人机一体化智能系统快速地发展的时代,国家对于这一有助于人机一体化智能系统持续提升的技术也是给予了多次政策鼓励与支持。 2021 年 12 月,工业与信息化部、国家发展和改革委员会、教育部、科技部、财政部、人力资源和社会保障部、国家市场监督管理总局、国务院国有资产监督管理委员会联合发布《“十四五”智能制造发展规划》,其中提到,要全力发展智能制造装备,推动先进工艺、信息技术与制造装备深层次地融合。推动数字孪生、人工智能等新技术创新应用,研制 一批国际先进的新型智能制造装备。 2020 年 9 月,国家发展改革委、科技部、工业与信息化部以及财政部共同发布的《关于扩大战略性新兴起的产业投资培育壮大新增长点增长极的指导意见》中特别强调,要重点支持工业机器人、建筑、医疗等特种机器人、高端仪器仪表、轨道交通装备等高端装备生产,实施人机一体化智能系统、智能建造试点示范。研发推广城市市政基础设施运维、农业生产专用传感器、智能装备、自动化系统和管理平台,建设一批创新中心和示范基地、试点县。 鼓励有突出贡献的公司建设“互联网+”协同制造示范工厂,建立高标准工业互联网平台。

国家通过各政府部门在不同方面发布的指导意见与规划,从人机一体化智能系统、新产业高质量发展、电 子元器件等多个角度对机器视觉行业发展提供助力,为机器视觉产业链内全部的产品的研发和生产提供良好环境,对行业内相关公司的生产经营状态做出高度肯定。

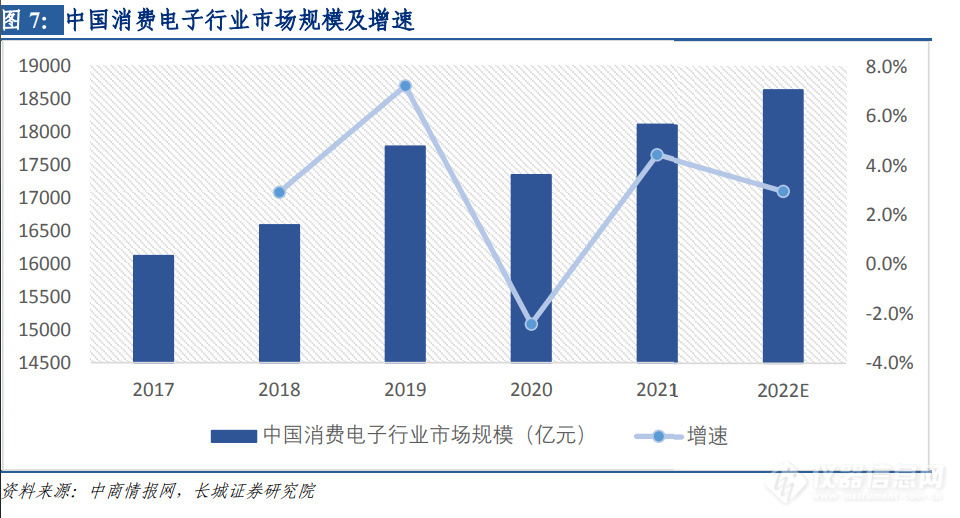

当前,我国已经站在消费电子行业的创新潮头,产业链中各项产品的研发生产规模均比肩世界领先水平,同时,我国居民消费水平也随着经济发展的历程逐渐提升,对于消费电子的需求日渐增长。受益于各方面原因,消费电子行业市场规模近年来稳定发展。根据中商情报网数据,2017 年至 2021 年市场规模由 16120 亿元增至 18113 亿元,CAGR 为2.96%。在国内疫情逐年转好的背景下,按年均复合增长率估算,预计 2022 年市场规模 将达到 18649 亿元。

消费电子作为我们正常的生活中主要使用的电子科技类产品,通常应用于娱乐、通讯、便民以及文书用途。智能、平板电脑、可穿戴设备等属于消费电子的主要细分市场类型,目前大范围的应用于我国居民的日常生活中。根据工信部数据,我国智能手机销售情况在 2017 年经历了一次快速地发展,当年出货量达 到 4.44 亿台,市场逐渐靠近饱和。自那以后,消费者对于智能手机的需求有放缓的势头, 2018 年至 2020 年出货量均呈现下滑趋势。在 2021 年这种趋势被突破,当年智能手机出货量回升,为 3.43 亿台,同比增长 3.94%。截止至 2022 年二季度,我国当年智能手机共出货 1.4 亿台,同比下降 14.40%。平板电脑作为一种便携式输入设备,在人们的学习和工作中运用得愈来愈普遍。IDC 多个方面数据显示,2021 年,我国平板电脑出货量为 0.28 亿台,同比增长 21.74%。截止至 2022 年二季度,我国平板电脑出货量为 0.14 亿台,同比增长 4.47%。 常见的可穿戴技术类型包括智能手表和智能眼镜。可穿戴电子设备通常接近或在皮肤表面,对如生命体征和/或环境数据信息进行仔细的检测、分析和传输,在某些情况下允许对穿戴者进行即时生物反馈。随技术的发展和市场的扩大,可穿戴设备的用例也在持续不断的增加。 IDC 多个方面数据显示,我国可穿戴设备的出货量自 2017 年至 2021 年由 0.57 亿台增至 1.4 亿台, CAGR 为 25.19%,其中 2021 年出货量同比增长 30.84%。截止至 2022 年二季度,受宏观消费环境影响,当年总出货量会降低,共 0.54 亿台,同比减少 14.29%。

由于消费电子元器件通常尺寸较小,且产品对各元件精细度要求比较高,因此使用机器视 觉检测对消费电子科技类产品制造大有裨益,能够使元器件完成尺寸更精准、工作效率更加高。 同时,消费电子对产品精细程度的高要求也促进了机器视觉检测行业的技术变革与发展。 作为机器视觉应用最为广泛的下业,消费电子科技类产品生命周期短、更新换代快的特征 使智能手机、平板电脑、可穿戴设备等至少两年要重新购入一批,导致其上游机器视 觉产业需求持续增长,推动机器视觉市场蓬勃发展。

2.2 和半导体相关研究追溯至上世纪 80 年代,机器视觉检测系统工艺逐年优化

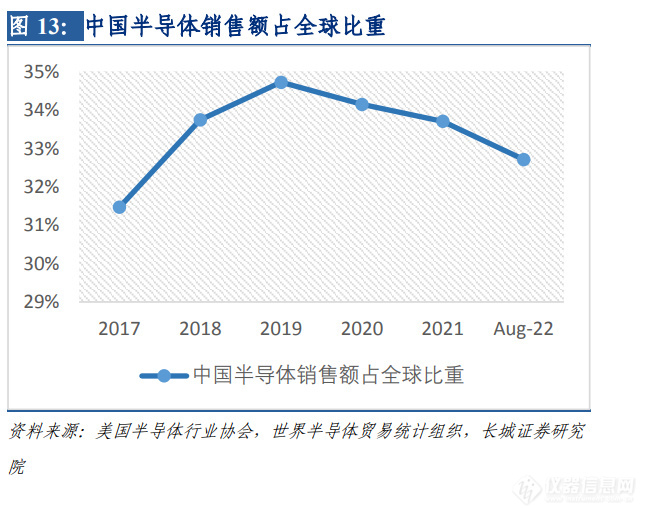

半导体产业慢慢的变成了衡量国家总实力标准之一,全球行业迎来新增长周期。半导体产业作为信息时代的基础,已成为衡量国家产业竞争力以及综合国力的重要指标。 据美国半导体产业协会统计,从 2017 年至 2021 年,全球半导体销售额由 4122.21 亿美元 增至 5569.87 亿美元,CAGR 为 7.81%。截止至 2022 年 8 月,全球半导体销售额为 4015.84 亿美元,同比增长 13.88%。我国半导体市场销售额发展的新趋势基本与全球总额涨跌规律相近,2021 年全国共实现半导体销售额 1877.40 亿美元,同比增长 24.84%。按份额来说, 我国半导体市场销售额在全球总额的比重近五年内处于 31%-35%之间,截止至 2022 年 8 月,我国半导体销售份额为 32.71%。

在半导体产业链中,从单晶片到制成品等各项产品的制作的完整过程中不能离开检测工艺环节, 其市场规模随着新型技术及工艺环节持续不断的增加,行业对检测的技术方法与效率提出了更高的要求,检测行业市场规模随即逐年提升。 根据 VLSI Research 统计,全球半导体检测和量测设备市场规模自 2016 年至 2021 年由 47.6 亿美元增至 84.4 亿美元,CAGR 为 12.14%,其中 2020 年同比增长达到最高为 20.09%, 2021 年同比增长 10.33%。我国半导体检测和量测设备市场规模在同一时间区间内则由 7 亿美元增至 25.8 亿美元,CAGR 达 29.81%,高于世界中等水准。VLSI Research 预测 2022 年全球和中国半导体检测和量测设备市场规模将分别达到 92.1 亿美元及 31.1 亿美元。

与消费电子同理,半导体设备的制作的完整过程中,小到单晶片,大到制成品,外观缺陷、尺寸、数量、平整度、距离、定位、校准、焊点质量、弯曲度等方面的参数均离不开机器视觉系统的检测。 自上个世纪 80 年代起,国外慢慢的开始研究机器视觉系统在半导体检测工艺环节的应用。 1980 年,Y. Y. HSIEH 和 K. S. Fu 提出一个自动视觉检查和最终包装系统的组合,用于集成电路(IC)芯片的自动视觉检测和线装,为机器视觉在半导体检测行业的应用提出可行性。而我国在这方面的研究起步相对较晚,经过几十年的学习与尝试,近年来国内的 一些企业也在半导体检测设备研究方面也有所发展。如矩子科技部分产品布局于制造工艺外观缺陷 3D,2D 检测,具体包括晶圆表面缺陷,杂物,裂纹,切割崩裂等检测;封装工艺(DB,WB)晶片不良,胶水不良,焊线不良,焊球不良,以及杂物等缺陷检测。

汽车制造业是我们国家的国民经济重要的产业之一,发展非常迅速。随着时下人们追求高质量生活的意愿不断变强,汽车成为现代人最常使用的交通工具之一,需求日渐增长。 根据中国汽车工业协会的数据,2020 年受疫情影响,我国汽车产量全年不及上年水平, 全年产量共计 2522.5 万辆;自 2021 年起,由于防控得当,汽车产量值快速地增长,其中 2021 年 2 月末以及 3 月末总产量增速达到 89.94%、82.84%,全年共产 2608.2 万辆。2022 年上半年,由于芯片短缺及宏观经济环境低迷,我国汽车产量小幅度下降,7 月后情况有所好转,到 8 月末,当年共生产汽车 1696.7 万辆,同比增长 4.95%。

从规模以上工业增加值方面看,2022 年上半年工业增加值增速呈现逐月负增长的趋势, 2022 年 6 月-8 月汽车制造业工业增加值分别同比增长 16.20%、22.50%、30.50%,高于同 期工业公司工业增加值增速。

我国汽车制造业中公司竞争激烈,据国家统计局披露,2022 年起行业内企业数超过 1.7 万家,截止至 2022 年 8 月底,共计 17369 个,同比增长 6.81%。在这 1.7 万余家企业的共同努力下,2021 年我国汽车制造业出货值为 4933.9 亿元,同比增长 39.49%;截止 至 2022 年 8 月底,出货值为 3899 亿元,同比增长 23.83%。受国内上半年疫情影响, 盈利随着汽车产量的下滑出现小幅度减少,2022 年 8 月底我国汽车制造业实现利润 共 3162.8 亿元,同比减少-8.01%。

现如今,汽车制造已经实现高度自动化,在这样的一个过程中,机器视觉能够使生产的全部过程更高效、产品质量更有保障、生产环境更安全可靠。在汽车制造产业链中,机器视觉存在于原材料质检、汽车零部件质检、制作的完整过程工艺检测、整车质量把控等全过程中。《中国工业机器视觉产业高质量发展白皮书》提到,机器视觉检测系统可用于车身装配检测、面板印刷 质量检验、字符检测、零件尺寸的精密测量、工件表面缺陷检验测试、自由曲面检测、间隙检测等几乎所有系统和部件的制造流程。随着新能源汽车逐渐普及,汽车制作的完整过程中的精细零部件数量将会促进增长,对机器视觉系统的需求随之上升。

包装是产品的必要组成部分,除了保护产品不受碰撞伤害,优秀的包装设计也能够为产品带来额外的广告效应,吸引更加多消费者来购买,提升产品的销售量。 海关总署多个方面数据显示,截止至 2022 年 8 月,我们国家包装机械产品每月出口数量为 150.65 万台, 同比增长 88.01%,环比增长 70.30%;出口金额为 3.82 亿美元,同比增长 18.51%,环比 增长 3.01%。

从产量方面看,根据国家统计局数据,2021 年起包装专用设备每月产量开始大幅度增长, 每月产量均超过 40000 台,同比增速基本都超过 100%。到 2022 年,我们国家包装专用设备单月产量受上半年疫情影响出现波动,在 6 月疫情形势转好后,设备产量逐渐恢复,6 月-7 月生产设备数分别为139,005 台及 118,701台,同比增长81.44%以及 165.08%。

通常来说,产品的包装过程由专门的工人负责完成,但囿于人工效率低于机器,且具有成本高、劳动强度大等缺点,机器视觉系统在包装行业已经逐渐取代人工。高效、精准、 成品尺寸整齐等特征促使机器视觉系统在包装制造业发展的历程中占了重要的一部分。 同时,机器视觉还能应用于包装检测中,通过使用先进的机器视觉技术,自动识别所包装产品的缺陷状况,并自动从生产线上剔除残损及不合格产品。目前,机器视觉系统大范围的应用于餐饮包装生产与检测中,机械化产业线能够解决人工制造与检测效率不够的问题。通过输送链将待检测空瓶依次传送到视觉成像工位,获取图像,图像经工控机处理后,执行机构剔除不合格产品,完成产品质量检测。

同样,玻璃药瓶与食品包装类似,随着制药机械自动化程度的提高,工厂有必要检测品包装的缺陷,以确保药品的运输和使用安全,防止缺粒、包装破损和夹杂异物等问题。药瓶相较于普通食品包装具有特殊性,玻璃药瓶在形态、精度等方面都需要精准的检测。《西林瓶缺陷自动视觉检测的新方法与系统研究》一文中,张寒乐团队开发了一套医药西林瓶在线视觉检测系统。根据对于检测系统的机械与电气结构的研究,团队设计了物理运动与图像采集装置。该装置能根据西林瓶不一样的部位的检验测试要求,采用瓶口、瓶身与瓶底 3 种成像方案,对玻璃药瓶进行精准检测。

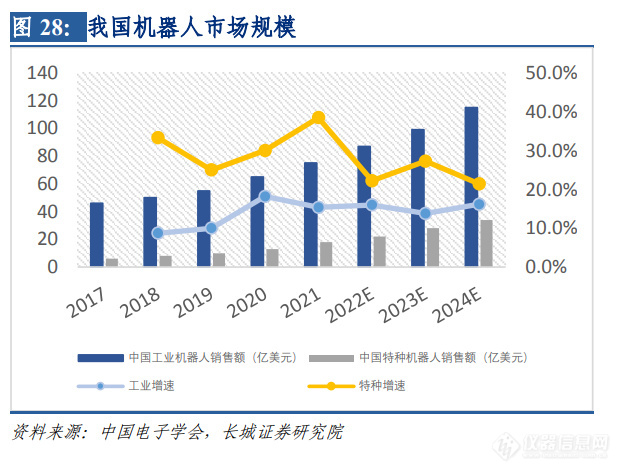

机器视觉具有系统实时性好、定位精度高等优点,能有效地增加机器人的灵活性与智能化程度,是实现工业自动化和智能化的重要手段之一。因此,机器视觉系统技术的研究为工业机器人的产业高质量发展奠定了基础。在当下生活中,机器视觉技术已逐渐融入各项产业高质量发展过程中,在某些特定的程度上改善了人们的生活品质,提高了生产力与自动化水平。 自动化设备的发展将在机器视觉技术的慢慢的提升下更智能、更迅速,同时在各下游领域中,机器视觉的作用将呈现出更可靠、更高效的趋势。 机器人被各国视为推动产业转变发展方式与经济转型的重要切入点,可大范围的应用于各种行业。根据中国电子学会发布的《中国机器人产业高质量发展报告(2022)》,其中提到,全球工业机器人市场规模在 2021 年达到 175 亿美元,同比增长 25.90%;特种机器人市场规模为 82 亿美元, 同比增长 24.24%。中国工业机器人 2021 年市场规模达到 75 亿美元,同比增长 15.38%; 特种机器人为 18 亿美元,同比增长38.46%。机器人行业正处于上升期,增长幅度稳定, 根据中国电子学会预测估计,2024 年全球工业机器人和特种机器人市场规模将达到 230 亿美元及 140 亿美元,我国市场分别为 115 亿美元及 34 亿美元。

根据国家统计局数据,截止至 2022 年 8 月,中国工业机器人单月生产 41261 台,同比增 长 25.69%,环比增长 8.06%;累计产量为 277536 台,同比增长 16%。对比 2017 年至今的工业机器人产量月度数据,2021 年开始明显多于前四年,目前仍处于产能扩展阶段。

天准科技致力于以领先技术推动工业数字化智能化发展,致力打造卓越的视觉装备平台型企业,基本的产品包括视觉测量装备、视觉检测装备、视觉制程装备和智能网联方案等。 公司产品下游应用行业广阔,包括半导体、汽车、消费电子等景气度高的高智能化制造业领域,同时也对智能驾驶、车路协同等智能化解决方案领域提供帮助,改善人们的生活。 公司产品中,视觉测量装备占比最大,其功能为使用自主研发的机器视觉算法对工业零部件进行高精度尺寸测量,2017 年至 2021 年收入占比分别为 57.68%、70.67%、61.92%、 85.27%、48.46%。自 2021 年起,视觉检测装备收入开始在总收入占比中增大。视觉检测装备主要用于产品缺陷检测,并按照缺陷特征分类分级。2022 年中报显示,视觉测量装备占比 32.47%,视觉检测装备占比 44.09%。

公司一直重视自主创新,以不断提升的技术研发能力来巩固公司的核心竞争力。经过 10 余年的持续研发和深度挖掘,公司在机器视觉核心技术的关键领域获得多项技术突破, 具备了开发机器视觉底层算法、平台软件,以及设计先进视觉传感器和精密驱动控制器 等核心组件的能力。2022 年三季报显示,截止至报告期内,公司研发费用为 1.61 亿元, 同比增长 8.95%,研发费用率为 20.11%。 期间费用率方面,公司期间费用整体较稳定,2022 年三季报数据披露,公司销售、管理、 财务费用分别为 0.96、0.43、-0.03 亿元,销售、管理、财务费用率分别为 15.14%、6.11%、 -1.99%,同比变化-1.02pct、-1.17pct、-1.47pct。

公司销售毛利率及净利率水平自 2018 年起开始缓慢下滑,盈利水平有待提升,主要由于公司正处于研发开拓期间,预计未来将所有改善。2022 年三季度末销售毛利率及净利率 分别为 42.93%及 3.70%,同比变动-0.17pct 和-0.01pct,基本维持稳定。

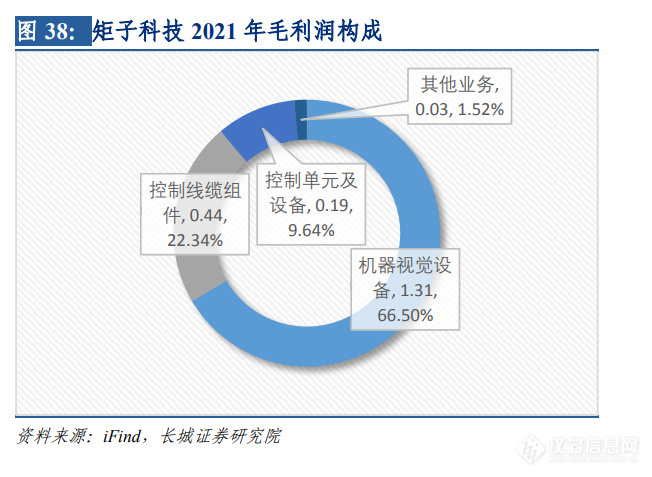

公司主营业务为智能设备及组件的研发、生产和销售,主要产品有机器视觉设备、控制线缆组件、控制单元及设备。产品主要应用于电子信息制造、工业控制、金融电子、 新能源、食品与包装、汽车等多个国民经济重要领域。 从营业收入构成来看,机器视觉设备与控制线缆组件是公司营收的两大重要组成部分。 机器视觉设备历年收入占比分别为 42.78%、43.04%、45.15%、43.15%、47.45%。公司年报显示,在机器视觉检测领域,公司参与全球市场竞争,累计已服务超过 800 家海内外知名客户,成为苹果、华为、小米、OPPO、VIVO 等知名企业或其代工厂商的重要机器视觉设备供应商。

公司 2017 年至 2021 年营业总收入由 3.53 亿元增至 5.88 亿元,CAGR 为 13.61%,其中 2021 年同比增长 21.93%,保持稳健增长。截止 2022 年三季报,公司营业总收入为 5.02 亿元,同比增长 22.97%。 归母净利润方面,2017 年至 2021 年由 0.67 亿元变化至 1.01 亿元,CAGR 为 10.81%。2022 年三季报显示,公司前三季度归母净利润为 0.84 亿元,同比下降 2.66%,剔除股份支付费用影响后,归母净利润为 1.09 万元,同比增长 26.05%。

公司发展的内在动力主要来自于机器视觉方面领先的技术和不断创新的能力,且公司已经在图像处理算法、光电成像系统等软、硬件方面取得重要成果。目前公司 2D、3D 机 器视觉检测设备的检测速度、检测精度、检出率、漏失率、误判率等关键性能指标已处于国际领先地位。2021 年公司研发费用共投入 0.48 亿元,研发费用率为 8.16%;2022 年 三季报显示,公司研发费用共计 0.52 亿元,同比增长 96.10%,主要由于研发人工费用增加及员工股份激励摊销金额影响所致,预计公司未来研发投入将会持续发力。 期间费用方面,公司控费基本稳定,2022 年三季报披露公司销售、管理、财务费用分别 为 0.13、0.20、-0.02 亿元,销售、管理、财务费用率分别为 2.99%、4.97%、-2.88%,同 比变化-0.24pct、+0.05pct、-2.40pct。

2022 年上半年疫情对公司经营活动产生不利影响,且下游企业对于高端产品需求有多变化,公司产品结构随即有所调整,导致公司 2022 年三季度度销售毛利率及净利率下滑, 分别为 32.27%、16.74%,同比变化-3.26pct、-4.06pct。

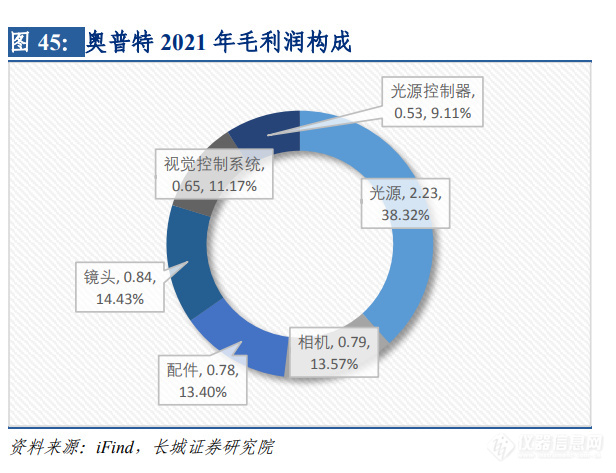

奥普特是一家主要从事机器视觉核心软硬件产品的研发、生产和销售的高新技术企业。 公司定位于智能制造核心零部件供应商,以“打造世界一流视觉企业”为目标,致力于为下业实现智能制造提供具有竞争力的产品和解决方案。 公司能够向下游企业提供各种机器视觉解决方案,协助客户在智能装备中实现视觉功能, 提高机器视觉系统的准确性、稳定性和可靠性,从而带动公司产品的销售。公司基本的产品包括机器视觉产业链上游的零部件光源、相机、配件、镜头、光源控制器,以及视觉控制系统。其中公司营业收入主要由光源设备占绝大部分比重,2017 年至 2021 年分别为45.87%/45.26%/47.24%/40.34%/34.74%。整体来看,公司产品结构较为稳定,促进生产销售生活稳定发展。

公司收入处于稳定增长的趋势中,2017 年至 2021 年营业总收入由 3.03 亿元增至 8.75 亿 元,CAGR 为 30.36%。截止至 2022 年三季报,公司营业总收入为 9.10 亿元,同比增长 41.44%,主要得益于公司在新能源和 3C 电子领域多年的技术客户积累,以及下业景气度的提升。 归母净利润方面,2017 年至 2021 年由 0.76 亿元增至 3.03 亿元,CAGR 达 41.30%,2022 年三季报显示,公司前三季度归母纯利润是 2.80 亿元,同比增长 28.34%。

研发能力是公司在行业内的核心竞争力之一,最重要的包含机器视觉软硬件的研究以及基于机器视觉解决方案的研究。公司以光源技术、光源控制器技术、镜头技术、视觉分析技 术为核心,并持续在深度学习、3D 处理、图像感知与融合技术等方面做重点发展。公 司 2022 年三季报显示,截止至最新报告期,当年研发费用共投入 1.39 亿元,同比增长 43.84%,研发费用率为 15.25%,主要由于研发人员增长、研发项目增多及本期增加股份 支付费用。 期间费用方面,公司控费基本稳定,2022 年三季度销售、管理、财务费用分别为 1.53、 0.23、-0.14 亿元,销售、管理、财务费用率分别为 16.85%、2.50%、-1.49%,同比变动+0.95pct、-0.49pct、+1.05pct,其中销售费用率增长是由于销售人员薪酬、差旅费、业务招待费和样品增加所致。

由于公司产品结构较为固定,销售毛利率与净利率维持稳定水平,2021 年,销售毛利率及净利率分别为 66.51%和 34.61%;2022 年三季报显示,公司销售毛利率与净利率分别 为 67.07%和 30.73%。

报告出品方/作者:长城证券,于夕朦、陈郁双、孙培德;本文仅供参考,不代表我们的任何投资建议。